Buongiorno a tutti, sono nuovo del forum. Mi sono iscritto qui con la speranza che possiate darmi una mano in un problema che da diversi giorni mi assilla e che non mi permette di andare avanti nel lavoro che sto facendo. Premetto che non ho dimestichezza con il programma né tantomeno con questo plug-in quindi vi prego di essere clementi dinanzi ad eventuali pastrocchi io possa scrivere da qui in avanti .

Veniamo a noi. Lo scopo di questo post è cercare di capire (benedetto il signore ) come risolvere il seguente problema di ottimizzazione finanziaria mediante Risolutore. Cito testualmente:

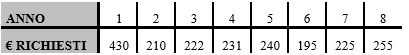

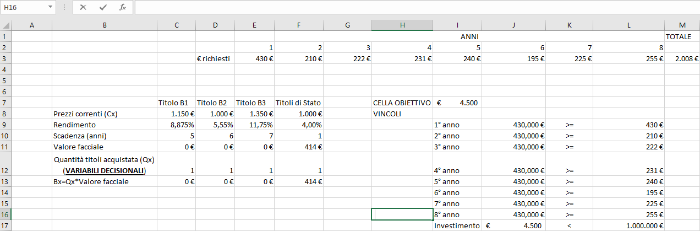

Un'azienda deve far fronte nei successivi 8 anni al prepensionamento di un certo numero di impiegati, ed a seguito di questi prepensionamenti dovrà sostenere delle uscite pari alle seguenti cifre: nel primo anno €430, nell'anno due €210, nell'anno tre €222, e così di seguito secondo la seguente tabella:

Immagine.png

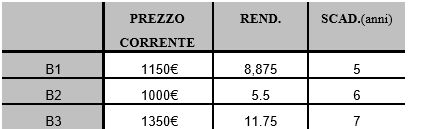

Per far fronte a queste uscite di denaro l'azienda ha deciso di procurarsi una copertura finanziaria, utilizzando a tal proposito titoli di Stato con rendimento fisso annuo del 4% e maturity annuale, e tre tipi di titoli (B1, B2, B3) che hanno determinati prezzi correnti con un valore nominale di €1.000 ed hanno scadenze e rendimenti illustrati nella tabella qui sotto:

Immagine.png

Per far fronte a queste uscite di denaro l'azienda ha deciso di procurarsi una copertura finanziaria, utilizzando a tal proposito titoli di Stato con rendimento fisso annuo del 4% e maturity annuale, e tre tipi di titoli (B1, B2, B3) che hanno determinati prezzi correnti con un valore nominale di €1.000 ed hanno scadenze e rendimenti illustrati nella tabella qui sotto:

Immagine1.png

Dato l’obiettivo dell’azienda (che è quello di minimizzare la somma iniziale investita che garantisce di finanziare il pensionamento di tutti gli impiegati), si proceda a:

Immagine1.png

Dato l’obiettivo dell’azienda (che è quello di minimizzare la somma iniziale investita che garantisce di finanziare il pensionamento di tutti gli impiegati), si proceda a:

1) Formalizzare il problema di minimizzazione. 2) Determinare il valore minimo di F che consente all'azienda di soddisfare le sue obbligazioni.

Dunque… Io so che tutto quello che la ditta non investe nei titoli B1, B2, B3 lo investe in titoli di Stato ad un rendimento fisso del 4%, che il vincolo a fondamento di tale investimento è che dovranno sempre rimanere in cassa somme sufficienti a garantire il prepensionamento previsto per ogni specifico e che il suo obiettivo è la minimizzazione della somma investita. Le variabili decisionali dovrebbe quindi essere:

F = somma totale richiesta per l' investimento iniziale a copertura delle spese degli 8 anni successivi

B1 = quantità titoli B1 (taglio €1000)

B2 = quantità titoli B2 (taglio €1000)

B3 = quantità titoli B3 (taglio €1000)

St = investimento in titoli di Stato (t = 1,2,...,8)

dove St rappresenta la quota di F investita nell’acquisto dei titoli di Stato per l’anno t=1,2,…,8.

Inoltre so che all’inizio del 1° anno la ditta ha a disposizione una certa somma F, dalla quale sottraendo il costo di acquisto dei tre bond (inteso come la somma dei prodotti tra i prezzi unitari dei 3 titoli per le diverse quantità acquistate) e dei titoli di Stato S1, dovrà rimanere in cassa una quota sufficiente a garantire copertura ai prepensionamenti per l’anno corrente (stimati a 430€). Ne segue che operando analogamente per gli anni successivi (ma tenendo presente che i ricavi derivanti dagli interessi sui titoli obbligazionari e sui bond acquistati l’anno precedente dovranno essere stornati dei costi di acquisto dei nuovi titoli di Stato acquistati l’anno in corso), il problema può essere così formalizzato:

minF

F-(1.150€*B1+1.000€*B2+1.350€*B3)-S1=430€

(0,08875*B1+0,055*B2+0,1175*B3)+1,04*S1-S2=210€

(0,08875*B1+0,055*B2+0,1175*B3)+1,04*S2-S3=222€

(0,08875*B1+0,055*B2+0,1175*B3)+1,04*S3-S4=231€

(0,08875*B1+0,055*B2+0,1175*B3)+1,04*S4-S5=240€

(1,08875*B1+0,055*B2+0,1175*B3)+1,04*S5-S6=195€

(1,055*B2+0,1175*B3)+1,04*S6-S7=225€

(1,1175*B3)+1,04*S7-S8=255€

Il primo punto è così corretto.

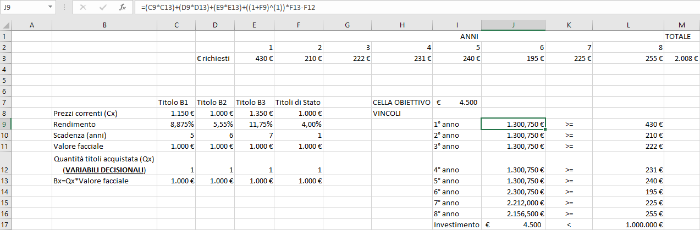

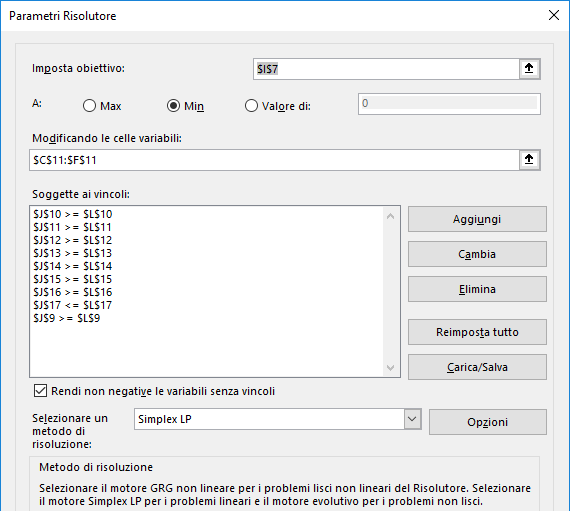

Il dramma è il secondo punto. Questo è il print screen del mio file di lavoro:

Immagine6.png

Immagine6.png

Immagine7.png

Immagine7.png

Immagine8.png

Immagine8.png

Purtroppo però il risultato ottenuto è (evidentemente) sballato. Cito di nuovo testualmente:

Risolvendo il modello si trova che il valore minimo che deve avere la variabile F, ovvero l'investimento iniziale, é €1708.669. Questa soluzione é realizzata mediante i seguenti investimenti:

OBJECTIVE FUNCTION VALUE

1) 1708.669

VARIABLE VALUE REDUCED COST

F 1708.668701 0.000000

B1 147.734344 0.000000

B2 190.845779 0.000000

B3 201.342285 0.000000

S1 646.116333 0.000000

S2 509.226654 0.000000

S3 354.861359 0.000000

S4 185.321487 0.000000

S5 0.000000 0.064025

S6 0.000000 0.012614

S7 0.000000 0.021318

S8 0.000000 0.670839

Cosa mi sfugge? Temo che l'errore sia nel definire l'investimento variabile nei titoli di Stato (Sx). Se infatti assumiamo quantità inizializzate ad 1 avremo Qx=1 con x={1,2,3,Sx}, e quindi per il primo anno:

- B1=1*1000€=1000€;

- B2=1*1000€=1000€;

- B3=1*1000€=1000€;

- S1=1*1000€=1000€

da cui segue

- 0,08875*B1=88,75€;

- 0,0555*B2=55,5€;

- 0,1175*B3=117,5€;

- 1,04*S1=1040€ (con gli interessi sui titoli di Stato calcolati in regime di capitalizzazione composta: (1+0,04)^(1)).

Tuttavia, mentre banalmente la quantità acquistata dei tre titoli obbligazionari B1, B2, B3 rimarrà costante per tutta la durata del piano d'investimento (permettendomi così di replicare in ogni vincolo le formule di cui sopra), la quantità acquistata di titoli di Stato Sx varia di anno in anno in maniera apparentemente incognita.

La sola cosa certa (come potete vedere dalla formalizzazione del problema) è che dagli interessi maturati sui tre titoli obbligazionari relativi al 1° anno, maggiorati degli interessi sui titoli di Stato maturati nello medesimo anno (1,04), devono essere detratti i costi aleatori sostenuti nell'anno successivo per l'acquisto di una "nuova" quantità di titolo di Stato (da cui se ne deduce maturity annuale).

Il tutto dovrà poi essere (come giustamente hai detto) >= del vincolo di cassa.

Dunque per il secondo anno avremo

(0,08875*B1+0,0555*B2+0,1175*B3)+1,04*S1-S2 >=210€

dove

S2 è incognito.

Secondo voi è giusto lasciare in ogni vincolo S1=S2=S3=S4=S5=S6=S7=S8? Ovvero formalmente:

…+1,04*1*1000€-(1*1000€)>=…

Perchè secondo me l'errore sta qui ma vi giuro che non ne arrivo a capo… Spero davvero qualcuno di voi possa darmi una mano, e scusate se mi sono dilungato ma ho cercato di chiarire al meglio ogni singolo aspetto del mio problema.

Grazie mille in anticipo a tutti coloro che vorranno darmi una mano!